키움증권은 11일 NHN에 대해 사업부문 구조조정이 필요하다며 목표주가를 2만7000원에서 2만 원으로 낮춰잡았다. 투자의견은 시장수익률 상회(Outperform)를 유지했다.

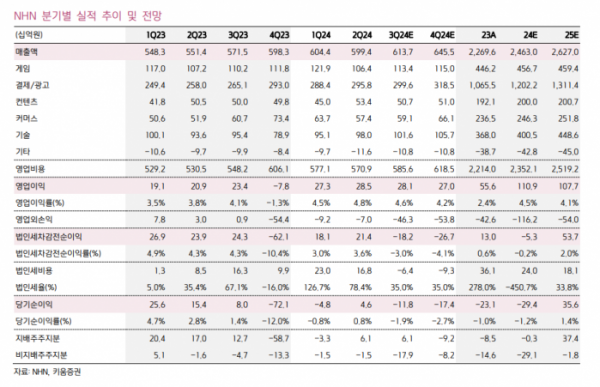

김진구 키움증권 연구원은 "사업 세그먼트별 구조조정이 필요한 상황과 연간 지속 성장성에 대한 가시성이뚜렷하지 않은 점을 고려할 때 목표주가를 하향한다"며 "목표주가 산정은 내년 지배주주 지분 374억 원에 목표 주가수익비율(PER) 20배와 연간 할인율 10% 적용한 결과"라고 설명했다.

그는 "티몬 관련 미수채권 영향 등으로 NHN페이코 법인에 대한 올해 하반기 상당 수준의 대손상각비 발생이 관측된다"며 "이는 NHN페이코 부가수익 창출을 위한 과정에서 발생한 손실로, 사측 의사결정에 따라 회피가능한 사안이었다는 점에서 일회성 비용을 감안해도 간과할 수 없는 것은 분명하다"고 지적했다.

그러면서 "NHN페이코는 거래액 상당이 자체 플랫폼 기반 내부 결제가 아닌 외부 결제 중심의 수익화를 도모했다는 점에서 회사가 통제 가능하고 안정적인 트래픽 기반의 수익을 도모하기엔 태생적 한계를 내포했다는 점도 복기할 필요성이 명확하다"고 했다.

김 연구원은 "최근 커머스 사업부문의 구조조정으로 수익성을 제고해 가려는 시도는 긍정적"이라면서도 "NHN은 추가로 NHN링크를 제외한 콘텐츠 사업부문의 구조조정이 필요할 것으로 판단하며, NHN클라우드 사업에서 공공클라우드 부문의 일정 점유율을 가져갈 수 있겠으나 민간 부문에서는 글로벌 빅테크가 자체 AI 기반 멀티 솔루션을 클라우드에 탑재해 사업 경쟁력과 시장 점유율을 높여갈 것으로 관측된다는 점에서 연간 의미있는 성장을 지속할 것으로 예상하기 어려운 상황"이라고 짚었다.

이어 "결론적으로 지배주주지분 기준으로 NHN의 메인 이익은 웹보드와 캐주얼 게임을 중심으로 창출된 것으로, 그동안 외연 확장을 해온 과정을 복기하고 신중하고 냉정한 사업 조정이 요구된다고 총평할 수 있겠다"고 덧붙였다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)