하나증권, 투자의견 ‘매수’ 유지…목표주가 24만 원으로 상향

하나증권은 SK하이닉스에 대해 인공지능(AI) 수요에 대한 최대 수혜주라고 분석했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 22만 원에서 24만 원으로 상향 조정했다. 전 거래일 기준 종가는 19만8200원이다.

25일 김록호 하나증권 연구원은 “SK하이닉스의 올해 3분기 매출액은 17조6000억 원, 영업이익은 7조300억 원을 기록했다”며 “매출액은 컨센서스를 하회한 반면에 영업이익은 상회하는 실적”이라고 했다.

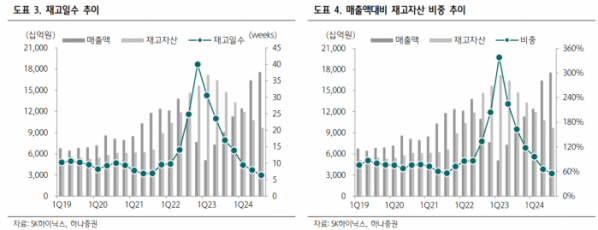

김 연구원은 “매출액이 하회한 이유는 PC, 스마트폰의 수요 둔화로 출하량이 당초 예상을 하회했기 때문”이라며 “영업이익이 전망치를 상회한 것은 D램, 낸드 모두 수요가 견조한 AI 서버·데이터센서향 고부가 제품인 고대역폭메모리(HBM), 기업용 솔리드스테이트드라이브(eSSD) 중심의 공급을 통해 믹스 개선 효과가 두드러졌기 때문”이라고 했다.

그는 “D램 가격은 전 분기 대비 15% 상승해 변동 폭이 확대됐다”며 “낸드는 PC, 스마트폰 고객사 및 채널 재고 증가로 전 분기 대비 15% 물량 감소에도 불구하고 eSSD 중심의 공급으로 가격은 15% 상승했다”고 했다.

김 연구원은 “올해 4분기 매출액은 19조8000억 원, 영업이익은 7조9000억 원으로 전망한다”며 “D램 비트그로스(B/G)는 전 분기 대비 4% 증가, 가격은 전 분기 대비 10% 상승을 가정한다”고 했따.

그는 “HBM 3E 12단 공급이 개시되면서 HBM 매출 비중은 추가로 확대돼 40%에 달할 것”이라며 “일반 D램 가격의 상승 폭이 제한될 것으로 예상되는 가운데, SK하이닉스는 HBM 비중 확대를 통해 다시 한번 시장대비 차별화된 가격 흐름을 시현할 것”이라고 했다.

김 연구원은 “HBM의 경쟁력과 그로 인한 가격 및 실적 차별화를 재차 입증했고, 일반 D램 생산능력(CAPA) 제한으로 공급 과잉 우려를 일부 완화해줬다”며 “AI 관련 수요에 대한 불확실성과 매크로 이슈, 메모리 업황 피크아웃 우려가 동반되던 올해 7~9월과 다른 환경”이라고 했다.

그는 “레거시 수요에 대한 불확실성이 상존하지만, D램 내 HBM 매출 비중 40%, 낸드 내 eSSD 비중 60%를 차지하고 있어 업황을 극복할 수 있는 체력이 확보됐다는 측면 역시 긍정적”이라고 했다.

이어 “테크 내 유일하게 견조한 AI 수요의 최대 수혜주이기 때문에 업종 내 최선호주 전략을 그대로 유지한다”고 덧붙였다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)