5일 투자은행(IB)업계에 따르면 최근 초우량 등급이 아닌 기업들도 회사채 시장에서 어렵지 않게 투자자를 모으고 있는 것으로 나타났다. 특히 업황 전망이 좋은 화학 업계를 중심으로 열풍이 불고 있다.

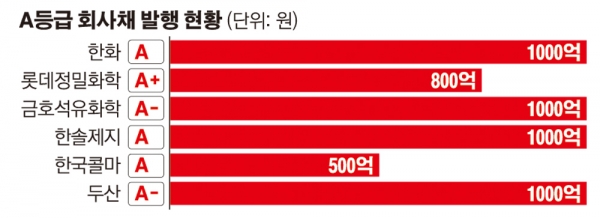

오는 8일 각각 회사채를 발행하는 롯데정밀화학(A+)과 금호석유화학(A-)은 수요예측에서 나란히 흥행을 거뒀다.

롯데정밀화학은 3년 만기 500억 원으로 예정된 회사채 발행을 앞두고 지난달 31일 진행한 수요예측에서 2600억 원의 매수주문을 확보했다. 수요예측 단순 경쟁률은 5.2배에 달했다. 흥행에 힘입어 800억 원으로 증액 발행하지만 금리는 개별민평 대비 30bp가량 낮은 2.393% 수준이 될 전망이다.

2년 만기 700억 원 규모로 발행할 예정이던 금호석유화학(A-)은 1370억 원을 모집했다. 금호석유화학은 1000억 원으로 증액 발행할 방침이다. 두 곳 모두 증액 발행을 결정했으나 개별민평 대비 낮은 금리에 발행이 결정돼 투자자와 기업 모두 만족할 만한 결과로 분석됐다.

한화(A)는 오는 7일 발행할 3년 만기 1000억 원 규모 회사채 발행을 앞두고 진행한 수요예측에서 4775억 원의 매수 주문을 끌어모았다. 올 1분기 한화는 ‘어닝 서프라이즈’ 실적을 거둬 손쉽게 투자금을 확보했다. 한화는 연결기준 매출액 13조3465억 원, 영업이익 6458억 원, 당기순이익 6162억 원을 기록했다.

한솔제지(A) 한솔아트원제지와 합병한 이후 처음 회사채 발행. 3년 만기 700억. 2870억 모집. 1000억 원으로 증액.

이같은 분위기에 힘입어 수요예측을 앞둔 A등급 기업들의 기대감도 높아지고 있다.

한국콜마(A)는 3년 만기 500억 원 규모 회사채 발행을 앞두고 오는 9일 수요예측에 나선다. 한국콜마는 지난 1997년 이후 20년 만에 회사채 시장 복귀다. 지난해 734억 원의 흑자를 거둔 만큼 투자자 확보에 대한 기대감이 큰 것으로 알려졌다.

㈜두산(A-)은 2년 만기 1000억 원 규모 회사채 발행을 추진할 예정이다. 두산중공업, 두산인프라코어 등 주력 계열사의 실적개선이 투자금 확보로 이어질 수 있을지 주목된다.

증권사 관계자는 “최근 금리 수준이 조금 낮아지면서 실적이 탄탄한 기업 중심으로 금리가 높은 A등급 회사채에 대한 투자 매력이 높아졌다”면서 “A등급 시장 전체 분위기가 좋아질 수 있을지 지켜봐야할 것”이라고 말했다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)