(출처=신한투자증권)

신한투자증권은 10일 한온시스템에 대해 실적 눈높이가 낮아짐에 따라 목표주가를 기존 13만 원에서 10만 원으로 하향 조정한다고 밝혔다. 투자의견은 '매수'를 유지했다.

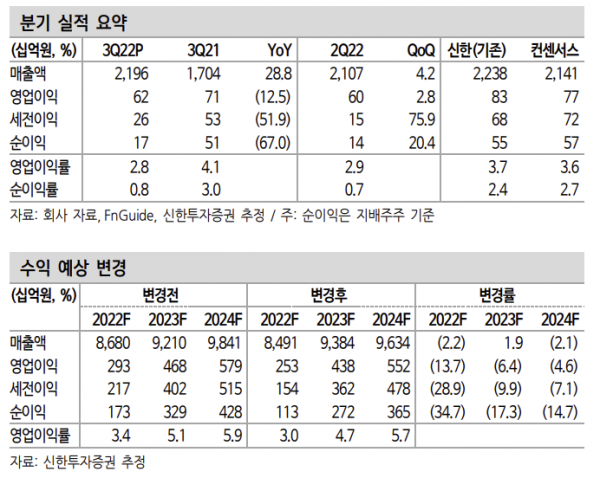

정용진 신한투자증권 연구원은 "3분기 실적은 높아진 원재료비, 물류비, 유틸리티 비용 등이 겹쳐 낮은 수익성(영업이익률 2.8%)을 지속했다"며 "물류비 부담은 정점을 통과했지만 유럽발 유틸리티 비용 부담이 증가했다. 전체 매출에서 유럽 비중이 30%에 달해 발목을 잡혔다"고 짚었다.

한온시스템의 3분기 매출액은 전년 동기 대비 29% 증가한 2조2000억 원, 영업이익은 12% 감소한 618억 원을 기록했다.

정 연구원은 "3분기 누적 신규 수주는 11억9000만 달러를 기록해 연간 목표치(15억 달러의)의 80%를 채웠다. '뉴 윈(New win·신규 고객 또는 모델 수주로 매출 순수 증분)이 10억9000만 달러로 연간 목표치(10억 달러)를 이미 웃돌았다"고 설명했다.

이어 "신규 고객과 전동화 모델 중심의 수주 확보는 계획대로 진행 중"이라며 "올해 확보한 물량은 빠르면 2024~2025년 중 납품이 시작돼 매출로 인식될 전망"이라고 분석했다.

그는 "높은 유럽 비중이 단기적으로는 실적의 하방 압력으로 작용할 전망"이라면서도 "수주잔고에 대규모로 반영된 전기차 관련 매출이 본격화되는 시점에 주가 반등이 가능할 것"이라고 내다봤다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)