한국투자증권, 투자의견 ‘매수’·목표주가 16만5000원 유지

한국투자증권은 BGF리테일에 대해 주가 회복세가 이어질 것으로 전망했다. 투자의견은 ‘매수’, 목표주가는 16만5000원을 유지했다. 전 거래일 기준 종가는 11만8000원이다.

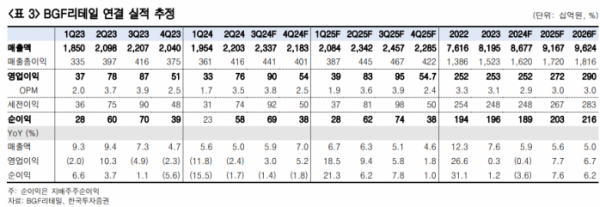

19일 김명주 한국투자증권 연구원은 “연결기준 3분기 매출은 2조3372억 원, 영업이익은 897억 원으로 매출과 영업이익 모두 시장 기대치에 부합할 전망”이라며 “이번 3분기 기존점 신장은 0.3~0.5% 수준으로 2분기 대비 크게 개선되지는 못하지만, 고정비 부담이 낮아지면서 영업이익 증익을 기록할 전망”이라고 했다.

김 연구원은 “회사는 2021년부터 신규 점포 출점 시에 본부임차 출점을 강화하는 전략을 펼쳤고, 그 결과 2022~2023년 감가상각비가 크게 증가했다”며 “현재 전체 점포에서 본부임차 점포가 차지하는 비중이 적지 않기 때문에(40% 중반 추정), 올해 하반기 감가상각비 증가율은 둔화된다”고 했다.

그는 “지난해 BGF리테일의 주가가 크게 하락했던 이유는 회사의 영업이익 감익과 동시에 소매 내 편의점 채널의 점유율 또한 하락했기 때문”이라며 “다행히도 상반기에 소매 산업 내 편의점 채널의 점유율은 전년 동기 대비 회복돼 올해 소매시장 내 편의점 채널의 점유율은 전년 동기 대비 소폭 개선될 것”이라고 했다.

또 그는 “슈퍼 엔저가 종료되면서 하반기에는 내국인이 해외여행을 위해 지출하는 금액 증가율이 상반기보다는 둔화될 가능성이 높아졌다”며 “이는 편의점을 포함한 소매 유통사한테 긍정적”이라고 했다.

김 연구원은 “최근에 매크로 불확실성이 지속되고 섹터 순환매 등에 따라서 유통 섹터로 우호적인 수급이 유입되고 있다”며 “덕분에 BGF리테일의 주가 흐름 또한 양호하다”고 했다.

그는 “밸류에이션 매력이 높진 않다”면서도 “영업이익 증익이 시작된다는 점과 우호적인 수급 환경 등을 고려했을 때 BGF리테일의 주가 회복세는 이어질 것”이라고 전망했다.

![롤 프로리그 이적시장, 한국 선수들의 ‘컴백홈’ 러시 시작될까 [딥인더게임]](https://img.etoday.co.kr/crop/320/200/2096914.jpg)