종료 후 임시 주총 열고 이사회 확보 시도

고려아연 측 23일까지 공개매수 진행

주총 '표 대결' 결과 주목

한 달 넘게 지속된 고려아연 경영권 분쟁의 첫 분수령인 영풍·MBK 연합의 고려아연·영풍정밀 공개매수가 14일 종료됐다. 이달 23일 끝나는 고려아연의 자기주식(자사주) 공개매수 이후 지분 경쟁은 막을 내리고, 양측의 경영권 다툼은 2라운드인 주주총회 표 대결로 이어질 전망이다.

임시주주총회는 늦어도 다음달 초에는 개최될 예정이며, 안건은 고려아연의 추가 이사 선임의 건이 될 전망이다.

14일 금융감독원 전자공시시스템에 따르면 MBK파트너스가 주도하는 고려아연·영풍정밀 공개매수 청약이 이날 마감됐다. 공개매수 결과는 결제일인 17일 공시된다. 영풍·MBK 연합은 고려아연 발행주식총수의 최대 14.6%(302만4881주), 영풍정밀은 주당 3만 원에 43.43%(685만801주)를 확보할 계획이다.

지난달 13일부터 공개매수를 시작한 영풍·MBK 연합은 고려아연 주식 공개매수 가격을 주당 66만 원에서 1차 75만 원, 2차 83만 원까지 두 차례에 걸쳐 인상했다. 다만 최윤범 고려아연 회장 측이 제시한 공개매수 가격(주당 89만 원)보다 낮아 최대 목표 수량을 완전히 확보하지는 못했을 것으로 보인다.

주식시장은 일단 영풍ㆍMBK 측에 호응하는 분위기다. 이날 영풍 주가는 전 거래일 대비 10.26% 급등한 43만 원에 마감했다. 고려아연 주가는 장 마감 전 급격하게 하락하며 전일보다 0.13% 떨어진 79만3000원을 기록했다.

영풍·MBK 측은 공개 매수 경쟁이 마무리되면 내달 초쯤 임시 주주총회를 소집할 계획이다. 주주총회의 핵심은 이사 추가 선임의 건이 될 전망이다. 현재 고려아연 사내이사는 6명인데, 정관상 이사 중도 해임은 출석 주주 3분의 2 이상이 찬성해야 하는 특별결의 사항이기 때문에 이사회 구성원 수에 제한이 없는 점을 활용해 영풍 측 인사를 추가하는 방안이 거론된다.

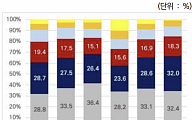

영풍·MBK 연합 측은 공개매수에서 최대 목표 수량을 채우지 못하더라도 승산이 있을 것으로 보고 있다. 가격 면에서는 불리하지만, 세금이나 가처분 소송의 불확실성 등으로 청약 물량이 분산될 가능성이 컸기 때문이다. 현재 고려아연 지분 33.13%를 보유한 영풍·MBK가 이번 공개매수에서 약 3.5%만 확보해도 최 회장 측 의결권을 앞서고, 7% 안팎이면 의결권 과반을 얻는다.

영풍·MBK가 최소 매수 조건을 삭제해 청약 물량이 적더라도 영풍·MBK 측의 지분율은 올라간다. 반면 고려아연은 의결권이 없는 자사주를 공개매수해 이를 전량 소각할 예정이라 베인캐피탈이 최대로 확보하는 2.5%에만 의결권이 있다. 또 자사주 공개매수로 들어오는 청약 물량이 늘수록 주식 수가 줄어들기 때문에 영풍·MBK를 비롯한 다른 주주들의 의결권이 함께 높아진다.

한편 영풍·MBK의 공개매수가 끝나도 고려아연의 공개매수는 23일까지 지속된다. MBK에 대항하는 최 회장 측은 고려아연 자사주 공개매수 가격을 주당 89만 원, 영풍정밀은 3만5000원으로 제시했다. 고려아연 지분 최대 20%(414만657주), 영풍정밀은 35%(551만2500주)를 확보하는 게 목표다. 우군인 베인캐피탈도 별도로 고려아연 지분 2.5%를 공개매수한다.

그간 MBK의 적대적 인수합병(M&A)에 초점을 맞춰왔던 고려아연은 영풍·MBK 공개매수 종료를 앞두고 주주들에 “고려아연 자사주 공개매수가 더 많은 순이익을 거둘 수 있다”고 설득하고 있다. 또 법적 리스크 우려를 인식해 “주주총회 결의 없이 임의적립금을 사용하는 것은 배임이라는 영풍 측 주장은 허위이며, 공개매수 시 임의적립금을 사용할 계획이 없다”고도 강조했다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)